アフィリエイトの消費税について、いろいろ調べたのでメモしておきます。

- 「課税事業者ってなに?」

- 「免税事業者ってなに?」

- 「売上が1,000万超えちゃったけど、消費税ってどうなるの?」

みたいな人は参考にしてみてください。

課税売上1,000万円を超えると → 消費税を払う必要がある

「消費税って店で払うものでしょ?」って思いがちですが、実はアフィリエイターでも

課税売上が1,000万円を超えると、消費税を払う必要があります。

なぜかというと、ASPからの報酬は、消費税込みの報酬だから。

例えば、A8netで10,800円の確定報酬をゲットしたとします。

でも、この10,800円の内訳は

10,000円(報酬)+800円(消費税)

という風に、消費税込みの報酬なんです。

つまり、自分が「稼いだ!」と思っている10,800円の中には、すでに800円という税金が含まれていてこれは本来納めなければいけないお金なわけです。

「じゃあなんで課税売上が1,000万円以下だと消費税を払わなくて良いの?」と言うと、以下のような理屈です。

国「売上が1,000万円も行かない弱小事業主は、消費税を払うと経営がキツくなるでしょ?」

↓

国「だから課税売上が1,000万円以下の事業主たちは、特別に消費税を払わなくていいし、逆に消費税を取って自分の取り分にしてもいいよ!」

つまり、課税売上1,000万円以下の事業主は、国から特別に「君たちは雑魚だから払わなくていいよ」とお墨付きをもらってるわけです。

(ちなみに、消費税を導入する際に、中小企業からの反発がすごかったため「課税売上1,000万円以下の事業主は消費税を払わなくていいよ!むしろ消費税分を懐に入れても構わないよ!」というルールになったそうです)

売上800万(消費税込み)なら、うち60万くらいは消費税のおかげで得してるんだなぁ・・ありがてぇ・・

— とんまあ@アフィカス (@tonnmaa) April 16, 2017

「免税事業者」とは? 「課税事業者」とは?

次の通り。

免税事業者 = 消費税を納めなくて良い事業者のこと。

- 「もらった消費税」ー「払った消費税」=+な場合:

→差額が自分のお金になる

- 「もらった消費税」ー「払った消費税」=ーな場合:

→差額が自分の負担になる

課税事業者 = 消費税を納めないといけない事業者のこと。

- 「もらった消費税」ー「払った消費税」=+な場合:

→差額が自分の負担になる

- 「もらった消費税」ー「払った消費税」=ーな場合:

→差額が自分のお金になる

「もらった消費税」というのは、売上に含まれる消費税のこと。

例えば、ASPからの報酬、広告主からの固定費などにも消費税は含まれています。

「払った消費税」というのは、経費に含まれる消費税のこと。

例えば、サーバー代、ドメイン代などにも消費税は含まれています。

2つの切り替え

「課税事業者」→「免税事業者」は自分の意志でなることはできませんが

「免税事業者」→「課税事業者」は自分の意志でなることができます。

なので、「もらった消費税」ー「払った消費税」がマイナスな場合は、あえて「課税事業者」になった方がオトク。払いすぎた分を還付してもらえるので。

ただ、アフィリエイト事業の場合は、そんなことは起こり得ないので大抵の場合は「免税事業者」のままの方がオトク。

- 「免税事業者」→「課税事業者」の切り替え・・・

- 課税売上が1,000万円を超えると自動的に行われる。

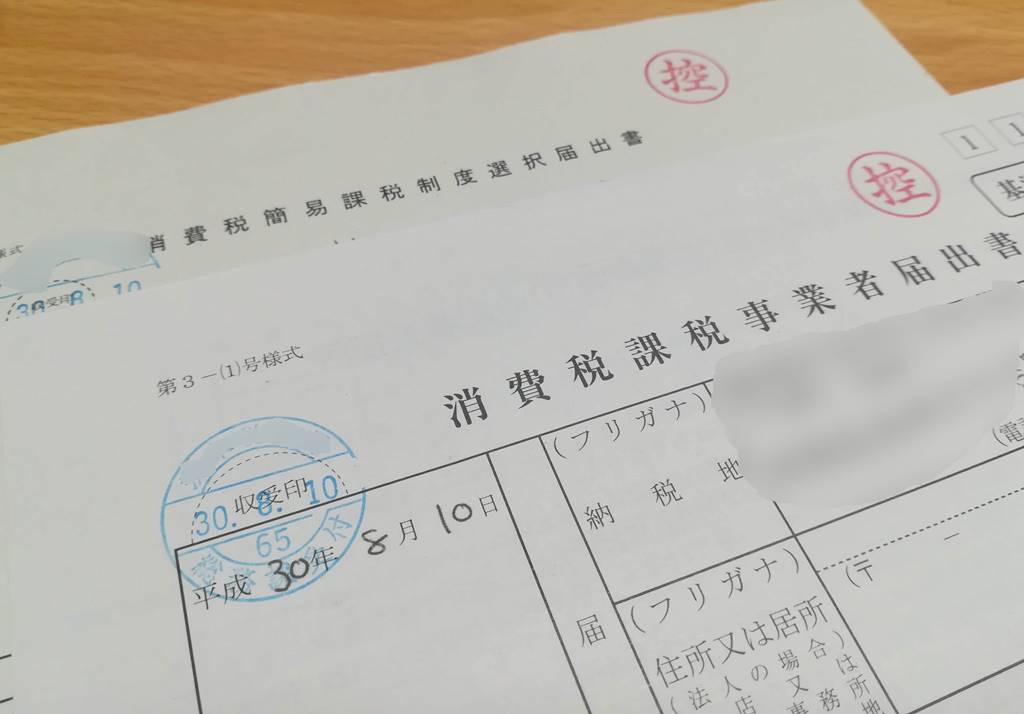

- ただし、本来は「消費税課税事業者届出書」という紙キレを税務署に提出する必要があるらしい。でも提出しなくても罰則はないらしい。

- 「課税事業者」→「免税事業者」の切り替え・・・

- 課税売上が1,000万円を下回ると自動的に行われる。

- ただし本来は「消費税の納税義務者でなくなった旨の届出書」という紙キレを税務署に提出しないといけないらしいけど、罰則とかはないらしい。

- あと例外として、課税売上が1,000万円未満なのに自分から「課税事業者になります」と言って課税事業者になっていた場合は「消費税課税事業者選択不適用届出書」という紙キレを税務署に提出しないと免税事業者に切り替わらないらしい。

「免税事業者」か「課税事業者」の判定

「免税事業者」か「課税事業者」の判定基準は

「2年前の課税売上が1,000万円を超えているか」。

例えば、以下のようになります。

| 年度 | 売上 | 判定 |

|---|---|---|

| 2017年 |

| 免税事業者 |

| 2018年 |

| 免税事業者 |

| 2019年 |

| 課税事業者 |

| 2020年 |

| 免税事業者 |

| 2021年 |

| 課税事業者 |

| 2022年 |

| 課税事業者 |

- 2017年は、課税売上が1,000万円を超えている

→なので2019年は課税事業者になる

- 2018年は、課税売上が1,000万円以下

→なので2020年は免税事業者になれる

- 2019年は、課税売上が1,000万円を超えている

→なので2021年は課税事業者になる

みたいな感じです。

●それぞれの意味

- 課税売上:

- 消費税込みの売上のこと。

- ほとんどのASPは税込みで報酬を支払ってくれている。

- 例:A8net、アクセストレード、Amazonアソシエイト、バリューコマース、アフィB・・・etc

- 不課税売上:

- 消費税が含まれていない売上のこと。

- 例:Google Adsense、その他海外ASP(ソース)

- 輸出免税売上:

- 消費税が含まれていない売上のこと。

- 例:なし(2015年10月以前は、直契約の海外ASPの売上はすべて輸出免税売上となっていたらしい)

他にも「課税事業者」になる条件は色々あります。

一部の例を挙げると

- 「資本金または出資の金額が1,000万円を超えている」

- 「前年の1月1日から6月30日までの期間に、課税売上が1,000万円を超えている」

などに該当する場合も「課税事業者」となります。

(特に2.は、稼いでいるアフィリエイターの中には該当者が多そうなので、申告忘れに注意)

課税事業者となった年はどうすれば良いか

結論から先に書くと

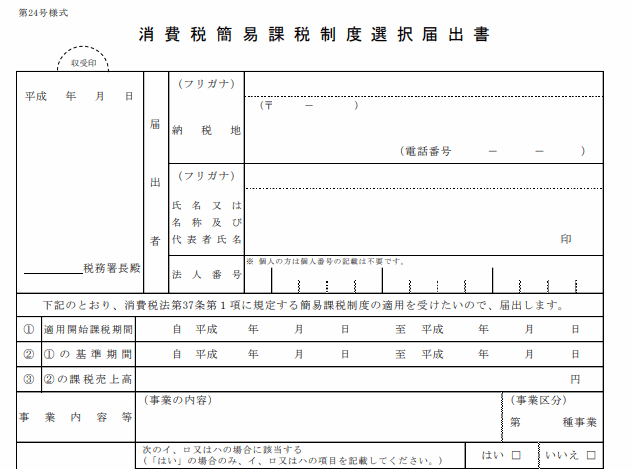

簡易課税の届け出を出し、消費税の申告を行えばOK。

簡易課税の届け出

費税の計算方法には

- 原則課税

- 簡易課税(課税売上が5,000万円以下限定)

の2種類があって、事業者は「自分が得する方を選んで良いよ!」ということになってるので、自分が得する方を選択できます。

アフィリエイターの場合、簡易課税を選ぶとスゲー得することが多いので「簡易課税したいです!」という届け出を出しましょう。

詳しくはこちら↓。

参考:アフィリエイトで課税売上1,000万円超えたら → 翌々年までに「消費税簡易課税制度選択届出書」を提出しないと損する

参考:課税事業者になって簡易課税を選択するために → 「消費税課税事業者届出書」と「消費税簡易課税制度選択届出書」を提出してきた

消費税分の仕訳

「消費税分も考慮して仕訳」というのは

- 「この売上は税込みだな!」

- 「この売上は税抜きだな!」

- 「この経費は税込みだな!」

という風に、仕訳ごとに税区分を設定するということ。

あと、消費税分を仕訳する際は

- 税込み処理

- 税抜き処理

という2通りの方法があるから、事業年の最初に「どちらでいくか?」を設定しておきます。

ただし、簡易課税の場合は、課税売上さえ分かれば消費税の申告ができちゃうので、そこまで細かく考えなくても良かったり・・。

参考:【アフィリエイト】MFクラウドの消費税の設定方法 → 課税事業者になっても特に設定しなくてOK

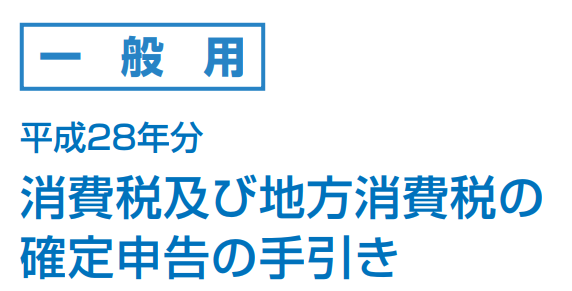

消費税の申告

消費税の申告は

以下の用紙(簡易課税用)に記入して、確定申告書などと一緒に提出すればOK。

具体的な申告方法は、以下のページを参考にしてみてください。

参考:【アフィリエイト】消費税の申告書の作り方【確定申告書作成コーナー】

免税事業者となった年はどうすれば良いか

結論から先に書くと、何もしなくて良い。

消費税を考慮せずに、すべて税込みで仕訳すれば良い。

ただし、

課税売上:800万不課税売上:200万

という風に、「課税売上だけでは1,000万円を超えていないけど、不課税売上も含めると1,000万円超えちゃう!」という場合は、青色申告決算報告書の「本年中の特殊事情」の欄などに、

「今年の総売上は1,000万を超えちゃってるけど、そのうち不課税売上が○○○万円ありますので、再来年も免税事業者だよ~ん!」

という風な補足を書いておくと良いかも。

すみません。これ↑嘘でした。

売上が1,000万円超えた場合は、2年後に税務署から

「売上1,000万円超えてるけど消費税払わなくていいの?」みたいな内容の紙キレが郵送されてくるらしいので、それに対して「いや課税売上は1,000万円超えてないっすよ!」という文面ととともに帳簿などの証拠を同封して返信すれば、その年も免税事業者として行けるらしいです。(国税に訊きました)

なので、青色申告決算報告書の「本年中の特殊事情」の欄に書く必要はないらしいです。

免税事業者なアフィカスは、消費税10%になったら、無条件で2%売上増えるし、軽減税率のお陰で食べ物は8%のままで買えるし、至れりつくせりですな

— とんまあ@アフィカス (@tonnmaa) October 22, 2017

おわり

関連:

コメントをどうぞ