自営業で仕事やってる人の9割以上は

「税金払いたくない!」

「払うとしても安くしたい!」

と思ってますよね?

・・うん、分かるよそれ。

僕もそう思いますよ。

かと言って、無申告や脱税はリスクが高すぎるし、滞納し続けるのはムリゲーだし、もうどうすりゃ良いんだああああああああ!

って感じですよね。めちゃ分かりますよ。

そんな人にオススメなのが、経費としてこじ付けまくって節税する方法。

これ激アツですよ。

※注:

このページを書いている人は、税金のプロでも何でもないので、「お前のせいで大変なことになったぞ!」なんて言われても、「しらねーよ」という感じですので、よろしくおねがいいたします。

経費としてこじ付けまくる=否認されてもダメージが軽い

例えば、「これは経費だ!」と主張していた出費が、税務調査で「それは経費にできねえよ!」と否認された場合

「すごい罰金を取られるんじゃないの?」と恐れている人が多いと思いますが、実は大したことありません。

否認された場合、否認された分にかかる元々の税金は「払え!」となるのは当然のことながら、「罰金※1も上乗せして払え!」と言われますが

そのときに取られる”罰金”は

- 過少申告加算税(10%)※2

- 延滞税(最大でも10%くらい)※3

という2つだけ。

そして、この2つは合計してもせいぜい20%。

だから「経費にできねえよ!」と否認された場合でも、ダメージは全然軽い。

例

例えば、経費として計上していた「10,000円」が「経費にできねえよ!」と否認された場合、

・10,000円 × 40% = 4,000円

追加で払わないといけない分(追微課税):

・4,000円 × 20% = 800円※4※40%:本来の税率という仮定

という感じになり、結果的に「本来払うはずだった4,000円と、罰金として800円払えば許してやんよ」ということになります。

つまり、言い換えれば、「自分の主張が通れば4,000円浮くし、もし通らなかったとしても800円多く払うだけですむ」ということ。

勝つ可能性の高いギャンブル

上の例を見ると、小心者の人は「800円ですら取られるのはイヤだ!」と思うかもしれません。

それはもっともです。誰しも800円は取られたくありません。

僕も取られたくありません。

しかし、これは「勝つ確率が限りなく高いギャンブル」みたいなものなので、800円を失う確率はすごく低いのです。

どういうことかというと

- 自分の主張が通る確率は5割以上

- 自分の事業を把握してるのは自分だけなんだし、何でもかんでも”それっぽく”こじ付けて説明すれば、「なるほど」と食い下がってくれる確率の方が高い

(「自分の話術次第で主張を通せる」ということ) - もし5割が否認されても、残りの5割分の税金は浮くわけだから、総合的に見ると得する

- 自分の事業を把握してるのは自分だけなんだし、何でもかんでも”それっぽく”こじ付けて説明すれば、「なるほど」と食い下がってくれる確率の方が高い

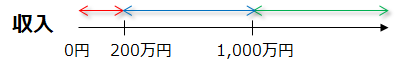

- そもそも税務調査に入られなければ不戦勝

- 収入がそこまで多くない事業主なら、そもそも税務調査に入られる確率の方が低い(確率論でいうと個人事業主=1.1%、法人=3.2%くらいの確率)

という理屈。

なので、「税務調査が怖いから確実なモノだけ経費として計上しよう・・」とするよりは、とにかく何でもかんでも「経費だ!」とこじつけてやった方が「払うべき税金は安くできるだろう!」という確率論的な話です。

何でもかんでも経費=脱税ではない

知らない人が多いかもしれませんが

「経費にならないであろう出費」を経費として計上した場合、これは「脱税」には該当しません。

例えば、「プライベートな友達との外食代を経費にする」というのは脱税ではありません。

これは「経費になるかどうかの解釈が間違っていただけ」です。

なので、「重加算税」じゃなくて「過少申告加算税」を食らうだけだし、「延滞税」も1年分として計算してもらえます。

ダメージが軽いのです。

つまり何が言いたいかというと

「経費として計上していいのかな?」という微妙なラインの出費を計上することに対して、そこまで臆病にならなくても良いじゃね?ということです。

とは言ったものの、

- 「何でもかんでも経費に入れてしまえ!」

- 「他人からもらった領収書も全部経費として突っ込んじまえ!」

というのは倫理的に流石にどうかと思うし、税務署からも「こいつ何かおかしくね?」と怪しまれてしまうかもだし、そういう悪質な行為には重加算税を食らわせられるかもしれないので、やはり清く正しい心を持つのが大事だと思います(コナミ)。

立証責任=税務署側にある

これも知らない人が多いかもしれませんが

「その経費が事業に関連性があるかどうか」についての証明は、税務署側に行う義務があります。

僕たち事業主に、その立証責任はありません。

例えば、「とある飲み代が事業に関係するものだったかどうか」というのは、税務署側が立証することであって、事業者に証明する義務はありません。

- 身内と飲みに行っただけじゃないのか?

- 事業の収益と関連性があるのか?

などを立証するのは税務署員のお仕事。

もちろん、事業主は「その出費がどういう風に事業と関連するのか」を説明する責任はあります。その説明に対して「それっておかしくね?」と税務署が立証して否認するわけなので。(なので領収書の裏などに「誰と飲みに行ったか」を書いておくと説明責任を果たすのに役立つので書いておいたほうが良い。)

「説明する責任」と「立証する責任」とは別ですよって話。

まとめ

というわけで、

・無申告したり脱税したりするくらいなら、とにかく何でもかんでも「経費だ!」ってこじつけて”節税”する方が、コスパ良いよね

って話でした。

おわり

※1:「加算税=罰金」「延滞税=利息」という要素が強いらしい

※2:新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%

※3:「悪質だ!」と判断されちゃった場合は、とんでもない年率まで上がっちゃう

※4:本税が10,000円以内なら延滞税は課税されないが、あくまで参考ということで・・。(あと延滞税が1,000円未満の場合も納付義務はない)

コメントをどうぞ

追微課税が2000円となっていますが、本税の4000円の20%なので800円ではないでしょうか?

ご指摘通りです!

ありがとうございます!

(修正しました)